「新NISA」って何?

2024年から始まる新制度の変更点を分かりやすく解説!

2022年12月16日、与党より「令和5年度税制改正大綱」が公表されました。その中でひときわ関心を集めているのが、新制度における「NISAの拡充および恒久化」ではないでしょうか。

改正によるNISAの変更点としては、「制度の恒久化」「非課税保有期間の無期限化」「生涯非課税保有限度枠の採用」などが挙げられます。本記事ではそれぞれの改正内容について分かりやすくお伝えするほか、現行のNISAと新しいNISA(いわゆる新NISA)の比較やシミュレーションについても解説していきます。

目次

「税制改正大綱」によって新NISAの概要が明らかに

2023年の税制改正によって、政府はこれまで運用してきたNISA(少額投資非課税制度)の制度をさらに充実させようと考えています。「預貯金」に頼りがちな家庭が、税制優遇を受けられる「投資」へと目を向けるよう促すことが目的です。

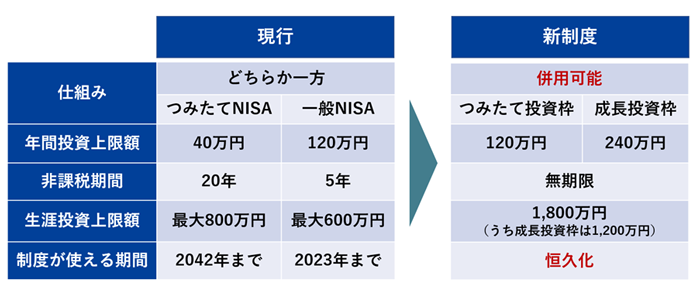

新制度について見ていく前に、まずは現在のNISAがどのような制度なのか、あらためて振り返ってみましょう。下表に、現在の「つみたてNISA」と「一般NISA」の概要をまとめてみました。

| つみたてNISA | 一般NISA | |

|---|---|---|

| 非課税期間 | 最長20年 | 最長5年 |

| 年間投資上限額 | 40万円 | 120万円 |

| 対象商品 | 一定要件を満たした投資信託 | 上場株式・公募株式投資信託等 |

| 投資方法 | 積立のみ | 一括・積立 |

| 投資可能期間 | 2018年~2042年 | 2014年~2023年 |

| 払出制限 | 制限なし | 制限なし |

現行ではそれぞれが期限付きの措置となっているほか、年間の投資上限額も決められています。また、両制度はどちらか一つしか選べません。

これが、2024年1月から以下のように変わります。

※2023年3月28日税制改正法案成立、4月1日施行

なお、子どもの将来を見据えた資産形成をサポートする非課税制度「ジュニアNISA」は、2023年末をもって終了となります。2024年以降に新たな買い付けはできませんが、非課税期間終了後、売らずに継続管理勘定に移管することで子が18歳になるまで非課税で運用できます。

ただし、2024年1月1日以降はジュニアNISA口座を閉鎖しないと、払い出しができないので注意が必要です。2024年1 月1日以降に口座を閉鎖した場合、遡って利益に対する課税が行われることはなく、非課税で払い出しできます。

ジュニアNISAについてはこちらの記事で解説しています。

新NISAの内容については、次章で詳しく紹介します。

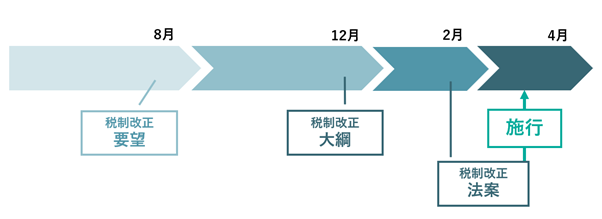

【補足】そもそも、「税制改正」って何?

2022年12月23日、2023年(令和5年度)の税制改正大綱が正式に閣議決定されました。税制改正大綱とは、各省庁からあがる税制改正の要望などを受け、与党の税制調査会が中心となって翌年度以降の税制改正方針をまとめたものです。税制に関する法律改正の「たたき台」と考えるとわかりやすいでしょう。

税制が改正され、試行するまでの大まかな流れは下記の通りです。

- 閣議決定された税制改正大綱をもとに、12月に法案が作成される

- 翌年2月の国会で改正法案が審議される

- 法が3月に成立する

- 新しい税制として、4月から施行される

閣議決定された税制改正大綱は、財務省のホームページで確認できます。

「新NISA」の概要

2024年1月から始まる新しいNISA制度は、18歳以上を対象としています。「一般NISA」と「つみたてNISA」が一体化されるほか、いわゆる「老後2,000万円問題」との兼ね合いを考慮し、年間投資上限額が360万円、生涯の非課税保有限度枠も1,800万円と大幅に拡大されました。また、非課税保有期間が無期限となるのも大きな変更点と言えます(従来のNISAでは一般NISAが5年、つみたてNISAが20年)。

仕組みとしては、つみたてNISAを引き継ぐ「つみたて投資枠」と、一般NISAの枠組みを引き継ぐ「成長投資枠」が新たに創設されました。以下の表で確認してみましょう。

【新NISAで投資できる2つの枠について】

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資上限額 | 120万円 | 240万円 |

| 非課税保有期間 | 制限なし(無期限化) | |

| 非課税保有限度枠 (生涯) |

1,800万円 (うち、成長投資枠は1,200万円) |

|

| 投資対象商品 | 現行の「つみたてNISA」 対象商品 |

上場株式・投資信託等 (高いレバレッジ投資信託などを対象から除外) |

表からも分かるように、「つみたて投資枠」の年間投資上限額は現行のつみたてNISAの3倍の120万円、「成長投資枠」は2倍の240万円となります。運用資産の非課税保有限度枠は、個人総額が1,800万円(うち、成長投資枠1,200万円)です。それぞれ大幅に年間投資上限額が増えており、今回の改正の中でも注目すべきポイントと言えるでしょう。

現行の制度でつみたてNISAを利用している場合、毎月およそ33,333円を積み立てることで、年間投資上限額の40万円を使える計算になります。新NISAでは成長投資枠を上限まで利用して個別株などで運用した場合でも、つみたて投資枠の年間上限額は120万円あることから、この場合でも約3倍にあたる毎月10万円の金額を積み立てることが可能です。なお、「つみたて投資枠」を使って投資できる商品は「成長投資枠」でも投資可能です。よって、最大で年360万円の積立投資ができることになるでしょう。

ただし、成長投資枠の投資対象商品では、安定的な資産形成につながる投資商品に絞り込む観点から、高レバレッジ型投資信託などの「仕組み上、長期投資に向かない商品」は投資対象に含まれません。

新NISAにおける主な変更点

新しいNISA制度における主な変更点は、以下の4つです。

- 制度の恒久化

- 非課税保有期間が無期限になる

- 生涯非課税保有限度枠が採用された

- 新旧分離の扱いとなる

変更点1:制度が恒久化される

従来のNISA制度では一般NISAが2023年まで、つみたてNISAが2042年までの時限措置となっていました。新NISAではこの期間が撤廃されて恒久的な制度となるため、時限措置を気にせずに好きなタイミングで投資を始められます。

変更点2:非課税保有期間が無期限になる

一般NISAを選択した場合の非課税保有期間は、5年と決められていました。このため、非課税期間終了後は、以下いずれかの方法を選択するしかありませんでした。

- 非課税での保有を延長・継続する場合はロールオーバーの手続きを行う

- 課税口座に移管して運用を継続する

- 売却して換金する

新NISAの非課税保有期間は、無期限となっているため、長期の投資や保有が可能です。また、ロールオーバー(5年間の非課税期間が満了したのち、翌年の一般NISA買付枠へ移管して非課税期間をさらに5年間延ばす制度)の手続きも不要となりました。

変更点3:生涯非課税保有限度枠が採用された

今回、新たに採用されたのが、生涯非課税保有限度枠です。新NISAでは、1人につき1,800万円の非課税保有限度枠(簿価(=取得価格)で枠を管理)が設定されます。たとえば、毎月30万円投資すると5年間にわたって非課税投資ができる計算です。この非課税保有限度枠は、生涯にわたって利用できます。

どういうことかというと、仮に年間投資上限額の360万円(つみたて投資枠の120万円+成長投資枠の240万円)を毎年使い切ったとしましょう。すると、360万円×5年で生涯限度枠の1,800万円に達します。本来であれば、6年目以降は新NISAを使って投資を行うことはできません。しかし、先にも述べたように新NISAは簿価で1,800万円の非課税枠を管理します。そのため、購入時価格360万円の商品を400万円で売却した場合、翌年に復活する非課税枠は360万円(簿価換算)となります。

現行のNISA制度では、保有している資産を売却した場合、非課税枠の再利用は認められませんでした。しかし、新NISAでは「枠の再利用」が可能になりました。これにより制度の利便性向上が見込まれ、お金が必要になるさまざまなライフイベントにも対応しやすくなり、魅力が高まったと言えるでしょう。

変更点4:新旧分離の扱いとなる

新NISAは現行のNISAと分離された扱いとなり、一から始められます。また、すでに一般NISAで投資している方は向こう5年間、つみたてNISAで投資している方は向こう20年間にわたり、税制優遇された状態での運用を継続することが可能です。

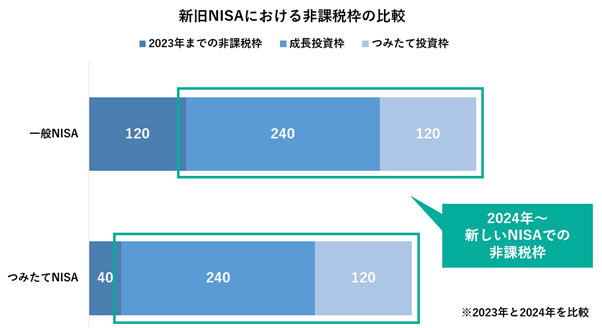

新旧NISAにおける非課税枠を比較すると、以下のようになります。

例えば、2020年からつみたてNISAを始めた方であれば、2023年末までに積み立てた4年間分の資産につき運用継続をしつつ、新NISAを利用できます。

2023年のうちにNISA口座を開設すべき?

新NISAと現行のNISAはあくまで別物のため、すでに現行のNISA口座で非課税のメリットを受けている場合でも、新たに1,800万円の非課税限度額を利用できます。また、2023年末時点でNISA口座をお持ちの方は、2024年1月1日において新しい制度のNISA口座を開設したものと見なされる措置が取られる予定です。そのため、NISAの利用を検討しているなら2023年のうちにNISA口座を開設しておくのもおすすめです。

ただし、2023年に現行のNISA口座で投資した分を2024年からの新NISAに移管することはできません。現行制度のルールのもと、非課税保有限度枠1,800万円とは別枠で非課税措置を適用することになります。そのため、新NISAが始まるからといって、慌てて現行のNISA口座で保有している商品を売る必要はありません。

新しいNISA制度では成長投資枠の活用が鍵を握る

新制度となったNISAでは、「つみたて投資枠」が年間上限120万円、「成長投資枠」は年間上限240万円です。生涯非課税保有限度枠として設定された1,800万円のうち、成長投資枠の上限が1,200万円となります。

非課税保有限度枠をうまく活用するには、「成長投資枠」をどう使うかが大切です。長期投資を目的としているのであれば、つみたて投資枠と同じく、投資信託を購入するのも一つの手と言えます。

セゾン投信のファンドで考えてみると、現在すでにつみたてNISAの対象となっている「セゾン・グローバルバランスファンド」と「セゾン資産形成の達人ファンド」は、新しいNISA制度でも「つみたて投資枠」と「成長投資枠」の両方で買付可能です。また、「セゾン共創日本ファンド」はつみたてNISAの対象ではないため、現行の制度では非課税保有期間が5年間の一般NISAでしか利用できませんでしたが、新しいNISA制度では「成長投資枠」として同ファンドの運用を無期限で続けることができます。

「つみたてNISAの年間投資上限額では少なく、一般NISAを利用していた」という方や、「セゾン共創日本ファンドも気にはなっていたけど、つみたてNISAの対象ではなかったので悩んでいた」という方などにとって、「成長投資枠」は自身の投資スタイルに柔軟に対応してくれるものとなっています。

従来のNISAと新制度の違いをシミュレーション

ここでは、従来のNISAと新NISAの違いをシミュレーションしてみました。

【シミュレーション①】

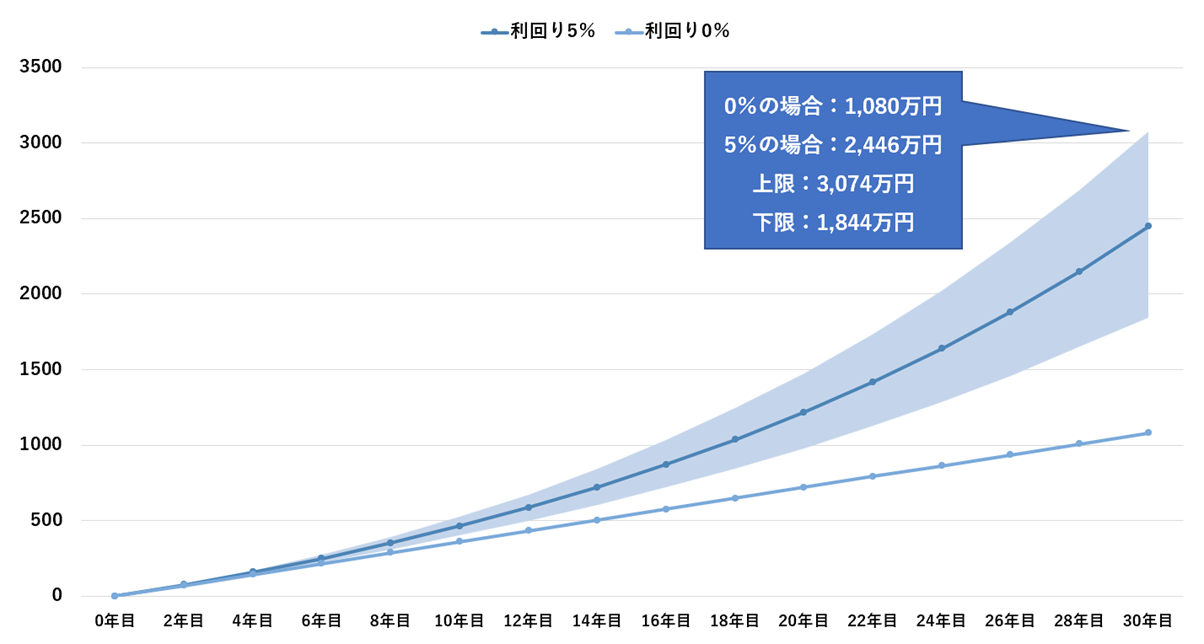

シミュレーション①では、新NISAで運用した場合と運用せずに預貯金へ回した場合を比較しています。

- 新NISAで運用 : 毎月3万円を積み立てて年利5%で30年運用

- 運用なし:普通預金に毎月3万円を30年間貯金したものとする(金利考慮なし)

- ※セゾン投信長期投資シミュレーションをもとに著者が作成

- ※計算結果の数値は、小数点以下を四捨五入しています。

- ※想定利回り(年率)に基づき、月に1回の複利計算をしています。税金等諸費用は考慮しておりません。

- ※「将来の積立資産額」や「資産の寿命」のシミュレーション結果、「毎月の積立金額」の参考情報においては、想定利回り(年率)を参考値から入力した場合、資産クラスのリターン、リスクに応じてモンテカルロ法を用いた資産額の上限・下限を表示しています。

- ※シミュレーション結果は将来起こり得るマーケットや社会の変動などが網羅されているわけではなく、その正確性、完全性や将来の成果を保証するものではありませんので、あくまで参考としてご活用ください。

普通口座に預貯金をしていてもほとんど利息が付かない昨今、いかに積み立て投資による複利効果の恩恵が大きいかが分かるでしょう。この表はあくまでもシミュレーションであり、実際の運用結果とは異なりますが、個々のライフプランに合わせて柔軟な投資ができるようになったのも新NISAの魅力と言えます。

【シミュレーション②】

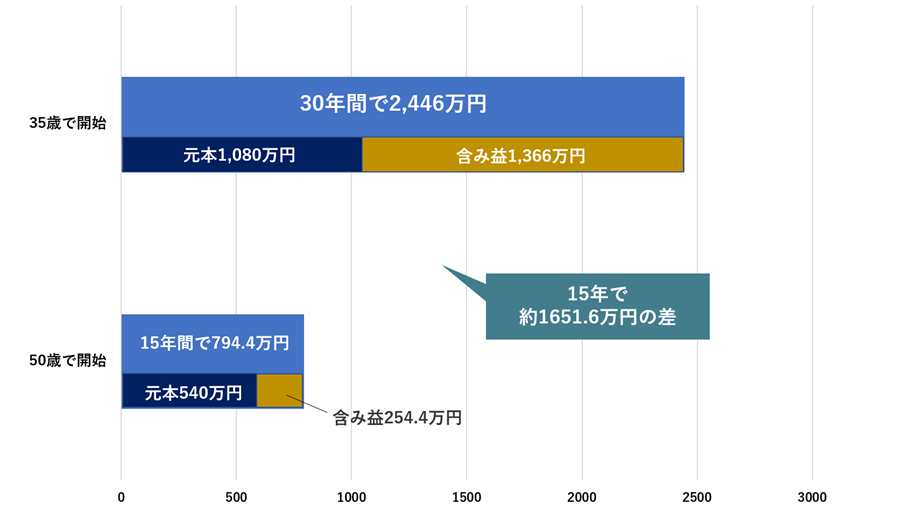

シミュレーション②では、新NISAを35歳で始めた場合と50歳で始めた場合を比較してみました(どちらも毎月3万円を年利5%で65歳まで積立を継続したものとする)。

- ※シミュレーションをもとに著者が作成

- ※それぞれ35歳、50歳から新NISAでの運用をスタートしたものとします。

- ※元本がそれぞれ異なるためトータルの金額には差が出ますが、長く投資を続けることで福利効果に差が出ます。

さきほどの【シミュレーション①】では、預貯金した場合と新NISAで運用した場合を比較しました。こちらでは65歳まで運用すると仮定し、運用開始年齢での最終的な積立運用額を比べています。

積立を開始する年齢に15年の差があると、シミュレーション結果では積立資産額に2倍以上の差が生じていることが分かります。一般的に、投資期間が長くなればなるほど、複利効果が期待できます。

将来の資産形成のために、早期から積立を開始することはもちろん、1万円でも多く積立投資をすることで、より効率的に資産を増やせる可能性があります。

複利効果とは

「複利効果」とは、運用で得た収益を元本にプラスして再度投資することで「元本についた利子に対してさらに利子がつく状態」を指します。一般的に、投資期間が長くなればなるほど複利効果を期待できます。

例を挙げると、100万円を金利5%(年利)で預けた場合、1年後には105万円になります。この場合の5万円は、元本(100万円)に対してついた利子です。この利子の5万円も含めてさらに1年預けると、110万円ではなく110万2,500円になります。このように、元本についた利子に対してさらに利子がつくことを「複利」と言います。

若いうちから積立投資を始めるメリット

20代・30代・40代といった比較的若いうちから積立投資を始めることは、それだけ「長い時間をかけてお金を育てられる」ということにつながります。投資は「長期」「積立」「分散」が基本であり、年数をかけただけ複利効果(利益が利益を生んで増えていく効果)の恩恵を得られる可能性が高まります。たとえ少額の投資であっても時間を味方につけてコツコツ続けていくことが、将来的な資産形成の役に立ちます。

また、投資初心者の方が資産運用を始める際におすすめなのがつみたてNISAです。つみたてNISAの対象となっている商品は、国が定めた「低コストかつ長期で安定して運用できるファンド」などの基準をクリアした商品だからです。

実際、現行のつみたてNISAに関する金融庁のデータ(※)を見てみると、20代(20.1%/94万8039口座)と30代(28.4%/134万2273口座)の利用割合が多いことがわかります。少額から無理なく取り組めるつみたてNISAの利用をきっかけに、比較的若いうちから老後資金を含めた将来の資産形成を始める方が増えているということが言えそうです。

※出典:金融庁「NISA口座の利用状況調査(2021年9月末時点)」

つみたてNISAの始め方

つみたてNISAを始めるには、まず金融機関でNISA口座を開設しなければなりません。NISA口座は1人1口座しか開設できないので注意が必要です。口座開設先の金融機関が税務署に対して口座開設の申請を行い、税務署の確認が完了したら、晴れて口座開設となります。

口座開設までの主な手順は以下の通りです。

- 口座開設を申し込む

- 必要書類を提出する

- (金融機関が)税務署に対して申請を行う

- 金融機関から口座開設の完了連絡が来る

先に述べたように、2023年のうちにNISA口座を開設しておくと、2024年1月1日において新しい制度のNISA口座を開設したものと見なされる措置が取られる予定です。そのため、NISAの利用を検討しているなら2023年のうちにNISA口座を開設しておくのがおすすめです。

セゾン投信で口座を開設する際の具体的な流れはこちらを参照してください。

「貯蓄から投資へ」の加速で高まる新NISAの存在感

今回の記事では、2023年12月16日に発表された2023年度の税制改正大綱(令和5年度税制改正の大綱)によるNISAへの影響と、新制度の変更点、上手な活用方法のヒント、新旧制度のシミュレーション事例などについて解説しました。今回の改正を踏まえ「貯蓄から投資へ」の流れが加速することは明らかであり、一人ひとりが資産運用について今一度理解を深めることが大切です。

新制度については今後より詳しい内容が明らかになっていくかと思いますが、大きな改正点を踏まえた上で今後の動向にもアンテナを張っておきましょう。

セゾン投信は、少額から長期的な資産形成が実践できる「つみたてNISA」を推奨しています。保有する資産に関する悩み、ライフイベントに関連するお金の問題についての疑問や不安を解消できる「顧客本位の相談室」を設けていますので、困ったことがあればお気軽にご相談ください。また、各種セミナーやYouTube公式チャンネルでは、長期・積立・国際分散投資などに関するお役立ち情報もご覧いただけます。

ライタープロフィール

織瀬ゆり

元信託銀行員。AFP・ 2級FP技能士や宅建士、証券外務員1種、内部管理責任者、生保・損保募集人など、複数の金融・不動産資格を所持。それらの知識をもとに、「初心者にもわかりやすい執筆」を心がけている。2児の子育て中でもあり、子育て世帯向けの資産形成、女性向けのライフプラン記事を得意とする。