退職金運用の罠?高金利定期預金とファンドラップを徹底解説!

こんにちは!気になる金融の“あれこれ”を発信するコラム「〇(まる)の部屋」の“まるこ”です。

長かった会社員生活もあとわずか。

そんな時期に舞い込むのが、銀行などの金融機関が展開する「退職金プラン」

「高金利の定期預金」に惹かれたら実はファンドラップとのセット商品だった、ということはありませんか?

今回は、退職金プランを検討する時に、確認しておきたい「定期預金の特別金利」や「ファンドラップ」の仕組みや注意点を解説していきます。

※本記事は複数の金融機関が公表している情報をもとに作成しています。特定の金融機関の商品やサービスに言及したり推奨するものではありません。

~本日のお品書き~

高金利定期預金は本当にお得?

定期預金は「安心・安全な資産運用」として人気がありますが、特別金利が付くとさらに魅力的に見えますよね。でも、本当にお得なのでしょうか?

いくつかの金融機関のプランの条件を踏まえて「年率8%(3ヵ月もの)」をひとつの例に、定期預金の基本、利息額の計算、自動継続の注意点を確認していきます。

定期預金の基本

定期預金の「3ヵ月もの」とは、期間が3ヵ月ということです。

- 表示されている金利は、当初3ヵ月のみに適用されます。

- その間に引き出すと、通常は金利が低くなります。

- 3ヵ月後に同じ期間(3ヵ月)ごとに自動継続され、金利はその都度見直されます。

退職金プランにも同様の記述があります。

ただし、小さな字で書かれていることもあるため、注意して確認しましょう。

年率8%(3ヵ月もの)の利息額っていくら?

利息額の計算のポイントは以下の3つです:

-

年率は1年あたり

→3ヵ月ものの場合は年率の1/4(3ヵ月÷12ヵ月) -

利息には税金がかかる(源泉徴収)

→税率は20.315%(2025年9月現在) -

特別金利は最初の3ヵ月間のみ

→その後は通常の店頭金利に戻る

例えば、500万円を3ヵ月定期に預けた場合

当初3ヵ月間の利息額(年率8%適用の場合)は、約8万円です。

| 税引前 | 10万円 500万円×8%×3/12 |

|---|---|

| 税金 | 2万315円 10万円×20.315% |

| 税引後 | 7万9685円 |

金利があがると差し引かれる税金もそこそこありますね。

自動継続の注意点

特別金利は最初の3ヵ月間だけ。そのあとは店頭表示金利で自動継続であることが一般的です。

例えば、年率0.25%とすると、3ヵ月間の利息額は2,491円(税引後)です。

最初の3ヵ月間の約8万円とはずいぶん差があります。

よく考えてプランを選んだけれど、4ヵ月目以降は預けっぱなし、は避けたいものです。

一般に定期預金の通常の金利は、より長い期間であれば、より高い金利が付くはずです。

高い金利には理由がある!

さらに、退職金プランの高金利の定期預金には、金額の条件が付いているケースがあります。

例えば

・総額1,000万円以上の資金が必要

・かつ、定期預金は総額の50%以下

定期預金とのセットプランの金融商品は様々ですが、ここではファンドラップを例に説明します。

定期預金500万円なら、ファンドラップで500万円以上運用しなければなりません。

運用と抱き合わせ、なので定期預金の高い金利だけの「いいとこ取り」はできません。

ファンドラップとは?

名称にファンドとつくので投資信託と思いがちですが、結構複雑な仕組みです。

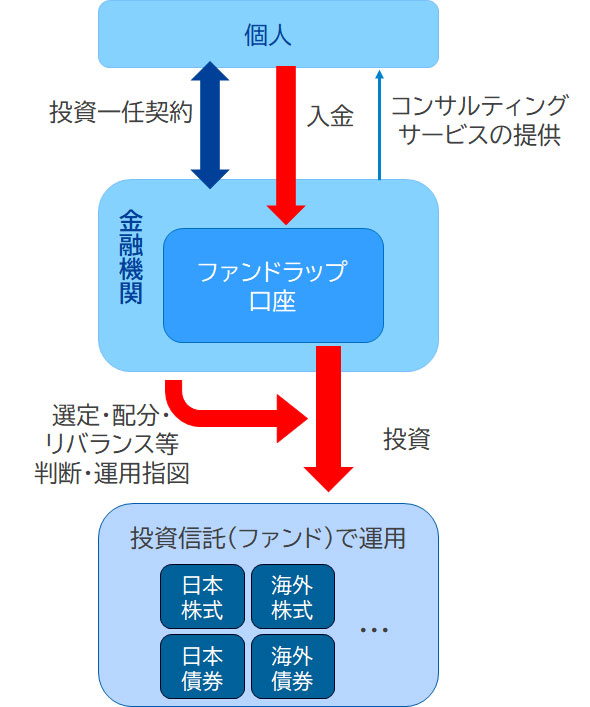

投資一任契約

ファンドラップとは、金融機関に資産運用を一任する契約(投資一任契約)のことです。特定の運用商品ではありません。

運用の仕組み

運用(投資判断や売買)は金融機関にお任せ(委任)します。

一般的に、契約時にコンサルティングを受け、リスク許容度に応じた運用コースを選択します。※コースの数は金融機関により異なります。

- リスクが低いコース

- 相対的に損失が発生する可能性は小さいが、期待できるリターンも控えめ

- リスクが高いコース

- 相対的に高いリターンが期待できる一方、損失が発生する可能性も大きい

金融機関は、選択したコースの要件をもとに、複数の投資信託を組み合わせて運用を行います。

ファンドラップの仕組み(イメージ)

※各金融機関公表のファンドラップ関連情報をもとにセゾン投信が作成した一例です。

投資顧問契約の契約相手が口座を開く金融機関と異なるケースもあります。

ファンドラップは元本保証ではありません!

途中で運用コースの見直しや、付随サービスの選択が可能など便利な部分もあります。

ただし、金融機関にお任せでも、収益や元本は保証されませんし、損失リスクがあることに留意することが重要です。

ファンドラップの費用にも注意!

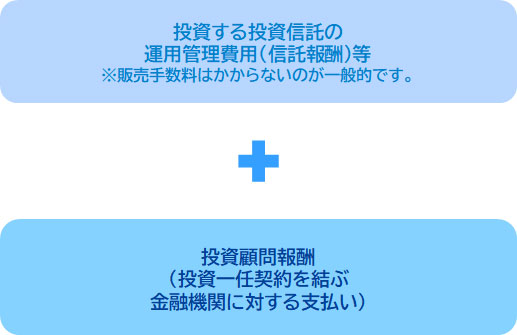

また、ファンドラップには以下のような費用がかかります

-

投資する投資信託の運用管理費用(信託報酬)等

※販売手数料はかからないのが一般的です。 -

金融機関への投資顧問報酬

ファンドラップにかかる費用(イメージ)

※各社公表のファンドラップ関連情報をもとにセゾン投信作成。

例えば、インデックスファンドでのシンプルな運用の場合でも、年間1%以上の投資顧問報酬がかかる場合があるようです。

コストパフォーマンス(費用対効果)を見極めることも大切です。

※投資顧問報酬を、1年間一律500万円に対する1%と仮定すると1年間の報酬金額は5万円となります。

お任せだからこそ確認すべきポイント

ファンドラップは、「自分で運用する時間がない」「何に投資すればいいかわからない」といった方には便利に思えるかもしれません。でも、「お任せ」だからこそ、事前の確認がとても重要です。

確認すべきポイント例

-

契約条件や制限(解約制限など)

金融機関によって条件や制限が様々です。金利や手数料に加え、解約制限などの確認が必要です。各社のプランを横比較してみても良いと思います。 -

投資対象ファンドのラインアップ

投資対象ファンドの品ぞろえ(ラインアップ)も要確認です。見かけの手数料(投資顧問報酬)が低いと思っても、関連会社のファンドばかりや、高い費用のファンドばかりというケースであれば要注意です。 -

家計全体への影響

定期預金の部分は、金額が大きいほど高い金利が付きがちです。しかし、その分運用に投資する金額も大きくなります。高い金利につられて、気づいたら退職金の大部分をプランに回してしまうということは避けたいです。

退職金プラン以外にも選択肢がある!?

退職金のようにまとまった資金が入ると、「何か始めなきゃ」「一括投資」と焦ってしまって「お任せ」に飛びついてしまうこともありそうです。

退職金の運用でも、定期預金の特別金利にこだわらなければ、退職金プラン以外にも様々な選択肢があります。

-

運用部分なら

- 少額から可能なファンドラップ

- 資産を組み合わせたバランスファンド など

-

定期預金部分なら

- 期間の長い定期預金

- 個人向け国債 など

-

また、一括投資だけが選択肢ではありません。

- 時間分散(数回に分けて投資)・積立投資も検討してみましょう。

- 積立投資を続けてきた方は、NISAの成長投資枠や課税口座を活用し、金額を増やして積立投資を継続することも可能です。

考えることがたくさんあって、なんだか面倒に感じるかもしれません。でも結局、退職金プランも確認点はたくさんありましたよね。

退職金は、自分が長い年月働いてきたその証であり、成果です。

そして、これからの年金生活にとっての虎の子でもあります。

手っ取り早く見える「お任せ」に惑わされず、これから先の運用も含めて、しっかりと自分で確認し、計画を立てておくことが大切です。

冒険は少額で!ルールを守る!

時には「少し冒険してみたい」という誘惑もあります。その場合でも、家計に影響を与えない範囲、冒険全体でも少額の範囲でというルールを作り、守ることが大切です。

資産運用はノリや勢いではなく、計画性と冷静な判断、事前の確認が不可欠です。

まるこも、過去には世間ではやりの運用に勢いで投資したことがあります。そういった場合に限って失敗しています(これ事実です!)。小さな金額ルールを守っていたから「セーフ」ですが、事前にもっと投資対象や費用を確認しておくべきだった、と反省しています。

【まとめ】退職金運用で大切な3つのポイント

-

目先の金利に惑わされない

高金利の定期預金は魅力的ですが、期間限定や条件付きの場合が多く、冷静な判断が必要です。 -

条件・費用・リスクをしっかり確認

ファンドラップなどの運用商品は、元本保証なし・費用等あり。契約内容や制限も事前にチェック! -

納得できるまで時間をかけて選ぶ

「お任せ」や「勢い」で決めず、自分のペースでじっくり検討。退職金を受け取る前から準備しておくと安心です。

しっかり資産形成してきた方でも、退職金の運用で後悔するケースは少なくありません。

退職金をどう活かすかは、人生の後半における大切な選択です。

退職金プランに限らず、みなさまの退職金運用の検討にご参考になれば幸いです

引き続き「〇(まる)の部屋」をよろしくお願いします。

(まるこ)

\あわせて読みたい/

ご確認ください

ライタープロフィール

まるこ

全国津々浦々、年間400件を超える勉強会やセミナーで資産運用の本質を伝え、いまやセゾン投信のベテラン社員に。バブル崩壊にリーマンショック・コロナショックなど金融業界の荒波にもまれつつ、投資信託はもちろん、債券・株式・為替・リートなど様々な金融商品の開発・販売を経験。執筆は初挑戦ながら、経験から培った専門的知識と持ち前のおせっかい気質で金融トレンドやお役立ち情報を発信していきます。応援よろしくお願いします。